NEWS

最新情報

- 会計税務顧問

源泉所得税って何?いまさら聞けない4つのこと

一番身近にある税金の代表に、源泉所得税があります。

いわゆるお給料から一定の率で徴収されている税金で、勤務先がまとめて納付をしています。

何となく軽視しがち?な源泉所得税ですが、これをおざなりにしておくと、後で事業者にとっては源泉徴収漏れが指摘されたり、

個人にとっては確定申告しないことで、所得税を払いすぎていたりと不都合が生じます。

なので決して軽視してはならない項目なのです。

今回はこの侮れない源泉所得税について、

特に知っておきたい項目を4つに絞って解説していきます。

Contents

源泉徴収義務者って何?

会社で経理をしている人なら一度は聞いた事があるこの源泉徴収義務者という言葉。

この言葉は聞いた事があっても実際にどのような事なのかを知らない人は意外と多いのです。

そこでまずはこの源泉徴収義務者について解説します。

源泉徴収義務者とは、会社員の場合であれば会社がそれに当たります。

また個人で事業を行い従業員にお給料を支払っていれば、必然的に給与を支給している個人事業主が源泉徴収義務者となります。

また、必ずしも人格がある法人や個人だけではなく、社団や財団もこれに該当します。

しかし個人の場合は、弁護士や税理士に報酬だけを支払っている場合や、2名以下のお手伝いさんに支給している給与や退職金だけという場合は、源泉徴収義務者には該当しません。

フリーランスで個人事業主を営んでおり、雇用も2名以下、報酬も税理士さんへの報酬だけといった場合には、源泉徴収義務者に該当しませんので、源泉徴収を支払先にする必要はありません。

源泉徴収が必要な支払先ってどういうところ?

ここまで源泉徴収義務者に該当するかどうかを見てきました。

次に自分が源泉徴収義務者に該当する場合には、一体どのような支払先への支出が源泉徴収しなければならないのでしょう。

具体的には、以下の報酬・料金が源泉徴収の対象となります。

(1) 報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲

・原稿料や講演料など

ただし、懸賞応募作品の入選者などへの支払については、一人に対して1回に支払う金額が5万円以下であれば、源泉徴収をしなくてもよいことになっています。・弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

・社会保険診療報酬支払基金が支払う診療報酬

・プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

・芸能人や芸能プロダクションを営む個人に支払う報酬・料金

・ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

・プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

・広告宣伝のための賞金や馬主に支払う競馬の賞金

(2) 報酬・料金等の支払を受ける者が法人の場合の源泉徴収の対象となる範囲

馬主である法人に支払う競馬の賞金

原稿などの報酬や料金、司法書士などへ支払う報酬、プロスポーツ選手に支払う報酬、芸能人やホステス、広告宣伝のための賞金などがその対象になります。

また、個人か法人かの区別によっても源泉所得税を預かるのか預からないのか、その点で変わってきます。

例えば個人の税理士事務所への顧問料の支払いは、顧問料を支払う側が源泉徴収を行い収めなければいけません。

一方、これが税理士法人ともなると法人に対する顧問料の支払いなので、支払う側が源泉徴収を行い納める必要はありません。

このように支払い先が個人か法人かによっても源泉徴収が必要かどうかが変わるのです。

また行政書士への報酬の支払いは、源泉徴収不要です。この点も良く誤りやすいので注意しましょう。

そのほかによくある注意点として、以下のとおりまとめました。

(個人か法人かの判定)

支払を受ける者が、法人税を納める義務があること又は定款、規約、日常の活動状況などから、団体として独立して存在していることを明らかにした場合は法人として取り扱い、そうでなければ個人として取り扱います。

(謝礼、研究費、取材費、車代などの名目的な支出と報酬・料金等との区分)

謝礼、研究費、取材費、車代などの名目で支払われていても、その実態が報酬・料金等と同じであれば源泉徴収の対象になります。しかし、報酬・料金等の支払者が、直接交通機関等へ通常必要な範囲の交通費や宿泊費などを支払った場合は、報酬・料金等に含めなくてもよいことになっています。

(金銭及び物品)

金銭ではなく、物品で支払う場合も報酬・料金等に含まれます。

(消費税の取り扱い)

報酬・料金等の額の中に消費税及び地方消費税の額(以下、「消費税等の額」といいます。)が含まれている場合は、原則として、消費税等の額を含めた金額が源泉徴収の対象となります。ただし、請求書等において、報酬・料金等の額と消費税等の額が明確に区分されている場合には、その報酬・料金等の額のみを源泉徴収の対象とする金額として差し支えありません。

源泉徴収のやり方教えて

源泉徴収義務者に該当するか、源泉徴収義務者に該当するならどのような支出が対象かについて説明してきました。

次に実際に預かった源泉所得税をどのように納付したらよいのでしょうか?

具体的な手続きとしては、

源泉所得税を納付する方法は納期の特例と通常納付と言われる2種類どちらかの方法で納付します。

納期の特例

まず納期の特例とは、その名の通り毎月納付をするわけではありません。いわゆる毎月納付が通常納付と言われる本来の方法です。

納期の特例は、1月から6月分を7月10日までに納付し、7月1日から12月31日分を1月20日までに納付する方法年2回納付するだけの特例です。

この納期の特例を適用するには条件があります。

従業員が常時10人未満である場合に限り適用できます。

つまり、それ以上いるといった場合には適用できないのです。注意しましょう。

なお繁忙期に臨時で雇ったアルバイトに対してはこの人数には含めません。

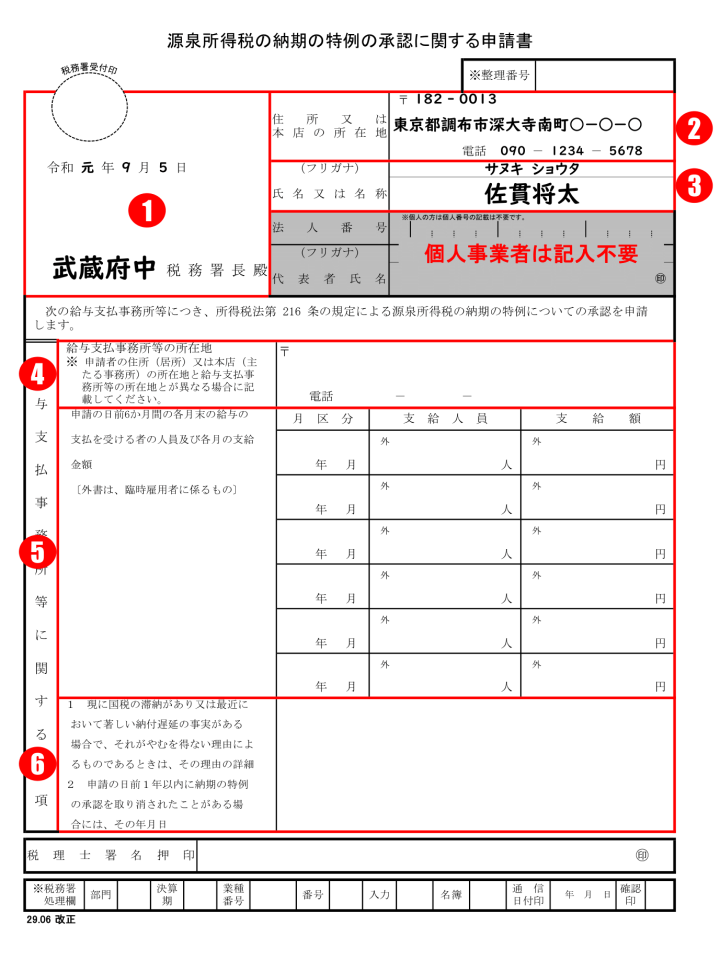

この特例を受ける場合は、税務署に「源泉所得税の納期の特例の承認に関する申請書」を提出する必要があります。

承認申請書なので、何も連絡がなければ承認されたとみなし、納期の特例で源泉所得税を納付することになります。

通常納付

これに対して毎月納付である通常納付は前月分を当月10日までに納付する方法です。

もちろん、10人未満の従業員であれば納期の特例が利用できるというだけであり、必ずしも納期の特例で納付しなければいけないというわけではありません。

10人未満であっても、申請書を提出しなければ通常納付になります。

納付方法

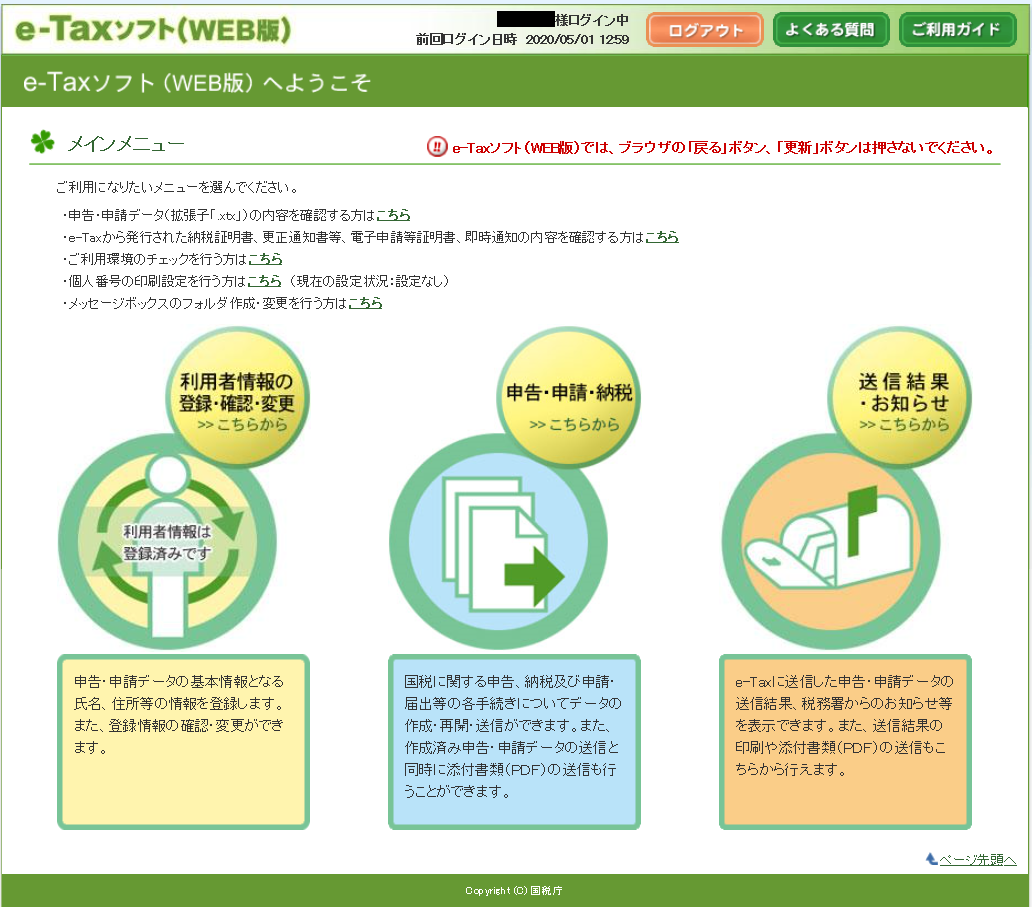

実際の納付の仕方は、税務署に備え置きされている納付書に記載して納める方法とE-taxを利用して電子申告及び納税する方法とがあります。

納付書の具体的な書き方については、

国税庁の納付書の記載のしかた(給与所得・退職所得等の所得税徴収高計算書)

をご参照ください。

納付書は、一般分と納期の特例分で異なるので、必ず注意が必要です。

一方e-taxを利用する場合は、税務署に行ったりする手間が省けてとても楽ちんです。

特に7月と1月は納期の特例を利用する事業者が殺到するので、税務署によっては混雑したりとあまり生産的な時間を過ごせません。

最初にe-taxを利用する際は、少々手間取るかもしれませんが、2回目以降が格段にスムーズです。

ちまみにわたしたちの事務所では業務の徹底的な効率化を推奨しています。

紙でちまちま書いたり、税務署まで行って現金で支払うのが面倒だ!

という事業者さまには、手取り足取り作業手順をお教え致します。

お気軽にお尋ねください。

確定申告をなぜした方がお得なの?

最後に、視点を変えて、源泉所得税を引かれている人が、確定申告した方が有利な場合についてお話しします。

確定申告をする方が得になる人は、

①最近注目されているふるさと納税をした人、

②医療費が10万円以上ある人、

③住宅ローン控除を初めて受けようとしている人、

④空き巣などの被害にあった人、

そのほかにもの夜のお仕事をされている男性・女性の方も確定申告をすることで源泉所得税の還付を受けられます。

もちろん、納めた以上の還付は受けられませんが、場合によって納めた全額が還付される可能性はあります。

特に夜のお仕事をされている方は、会社から源泉所得税を控除されたままで、確定申告をしていない方が多くいるかと思います。

確定申告めんどくせーよ。税金払いたくねーし。

そう思って何となく確定申告していないケースが多いんでしょうか。もったいないです。

例えば夜のお仕事のお姉さんの場合、

美容院代、衣装代、交通費贈答品、携帯電話代が必要経費として認められます。

お店に出るために髪型をセットし、普段では絶対着れないようなドレスを身にまとい、お客様のためにプレゼントを購入し、お店に来てもらうために携帯で電話をする。

場合によってはタクシー代もお客様と同伴するために必要になることもあるでしょう。

これら全て経費として求められるため、源泉所得税を納付しているのであれば、確定申告をすることで経費にかかる税額分が、還付となるります。

また、副業として夜のお仕事をしている場合、それは本業で得た収入ではないため20万円を超えなければ確定申告する必要はありません。

しかし、経費が発生しているというのであれば、還付になる可能性があるので、確定申告をすれば納めすぎた税金の還付を受けることができます。

この場合、所得が20万円を超えていなくても確定申告した方が、所得税の還付を受けれるため、有利になります。

源泉所得税は、税金の前払いと考えれば還付になるのも納得がいくのではないでしょうか。

会社員であれば原則年末調整があり、自営業者や副業を行なっている人には確定申告をすることで、

前払いで納め過ぎた税金を本来の正しい税額で調整することができます。

多くの人の場合は、還付になりますから確定申告をする方がお得なのです。

副業や夜のお仕事の場合は源泉徴収はされていても経費の精算はしていないので、その分を所得から差し引くことで本来納めなければいけない所得税の税率は下がります。

また、所得税だけではなく住民税の税率にも影響が出てきますので、確定申告をする方がトータルで納める税金の額を抑えることができます。

正しく納税しているのであれば、確定申告で精算して還付を受けるのは当然の権利です。ぜひめんどくさがらずに確定申告をしましょう。

参照条文

(所法174、204、216、217、所令320、所基通204-1~34、平元直法6-1、措法41の20、措令26の29)

投稿者プロフィール

最新の投稿

税理士変更2019.07.25税理士を変更したい。よくある理由と注意すべきポイント

税理士変更2019.07.25税理士を変更したい。よくある理由と注意すべきポイント 青色事業専従者給与2018.12.11配偶者(妻・夫)が事業を手伝うなら青色事業専従者給与を活用しよう。

青色事業専従者給与2018.12.11配偶者(妻・夫)が事業を手伝うなら青色事業専従者給与を活用しよう。 大阪たこ焼き2018.07.25大阪のたこ焼き売店が1億3,000万円を脱税。飲食店の税務調査について税理士が解説。

大阪たこ焼き2018.07.25大阪のたこ焼き売店が1億3,000万円を脱税。飲食店の税務調査について税理士が解説。 事業承継2018.07.20事業承継に使える組織再編⑤「株式移転」を税理士が解説

事業承継2018.07.20事業承継に使える組織再編⑤「株式移転」を税理士が解説