NEWS

最新情報

- 会計税務顧問

フリーランスにかかる個人事業税!?都税や県税事務所からのおたずね(手紙)

慌ただしく作業した確定申告も終わり、頭の中から税金なんて抜け落ちた6月から7月。突然都税事務所や県税事務所からこんなお便りが届くことがあります。

「何て言ってるのかさっぱり分からん。。。けど7月までに何とかしないといけないみたいだ。。。」

こんなフリーランスを悩ませる個人事業税問題について紹介していきます。

Contents

個人事業税ってそもそも何?

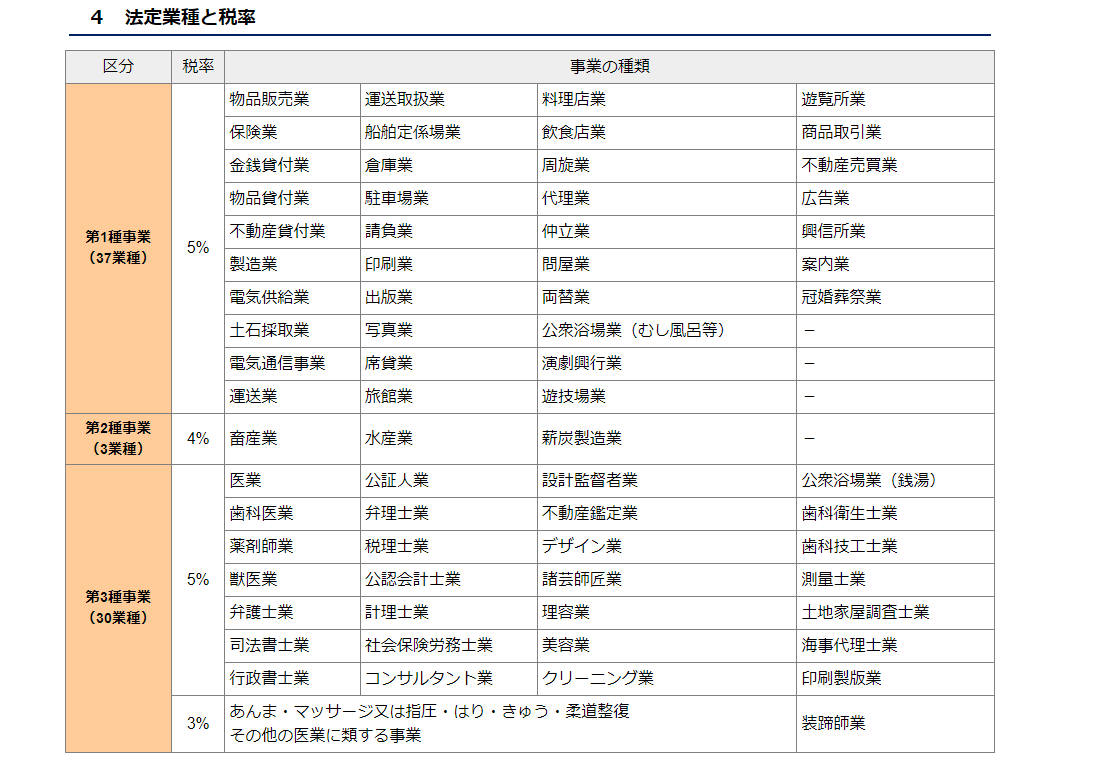

個人の方が営む事業のうち、地方税法等で定められた事業(法定業種)に対してかかる税金です。現在、法定業種は70の業種があり、ほとんどの事業が該当します。

出典:東京都主税局HP

わたしの場合でいうと、公認会計士業・税理士業は個人事業税の対象です。

一方で個人事業税に該当しない業種として例示されている業種があります。

以下の業種に該当される方には個人事業税はかかりません。

- 林業

- 鉱物採掘業

- 農業

- 国外における事業

- 文筆業

- 画家・漫画家

- 音楽家

- スポーツ選手

- 芸能人

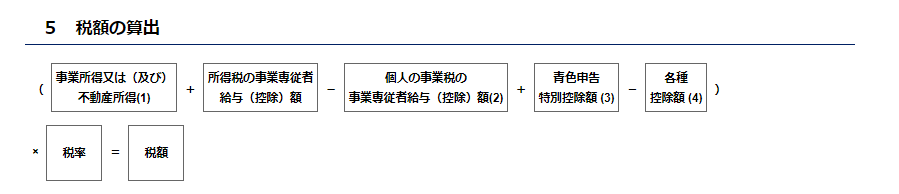

また個人事業税の税額は以下のように計算します。実際の計算は各事務所で行って納税者には通知が来るだけですので、あまり細かく知る必要はありません。

ただし後述するように、所得が290万円までは事業税が免除されるという点は頭に入れておくとよいでしょう。

わたしは個人事業税がかかりますか?

ざっと個人事業税のかかる業種とかからない業種に分けて説明してきました。しかしながら、業種を広く解釈すると該当するし狭く解釈すると該当しない、というケースも多くあります。

また個人事業税がかかるかどうかは働き方(請負か業務委託か)によっても大きく異なります。

実際にフリーランスの個人事業税について都税事務所や県税事務所の担当者によって取り扱いが異なることはままあります。

そんなグレーゾーンの個人事業税ですが、今回は勇気をもって具体的に問題となりうる職業について見解を述べていきます。

★注意★

弊所では400名を超えるフリーランスの方の税務申告を毎年サポートしており、以下の内容は課税当局との間で実際に認められたケースを紹介しています。しかしながら課税事務の担当者によっては頑なに認められないケースもあるため100%保証するものではありません。

SESのシステムエンジニア

原則として業務委託契約や準委任契約のシステムエンジニアは、通常労働時間の対価として報酬を受け取りますので法定業種に該当なく、個人事業税の対象になりません。

一方で実体として具体的な成果物まで求められる内容の場合には、契約書が業務委託や準委任であったとしても、請負業や製造業・コンサルタント業として見做され、個人事業税の対象となる場合があります。

Webデザイナー

原則として法定業種のデザイナーに該当するので、個人事業税の対象になります。動画クリエイターなども同様の理由で個人事業税の対象になります。

ただし契約内容が業務委託や準委任契約であり、実際にはデザインの内容について大筋依頼主から決められたものが与えられ、手直しやマニュアルに沿って作業するなどといったクリエイターとしての報酬よりも時間給としての意味合いが強い場合には、個人事業税の対象から外れる場合もあります。

Webライター

Webライターは非課税業種の文筆業に該当するので、個人事業税の対象になりません。

アフィリエイター

法定業種を見ると「広告業」が浮かびます。

しかし広告業とは、主として依頼人のために、広告に係る企画立案、マーケティング、コンテンツの作成、広告媒体の選択等、総合的なサービスを提供する事業所をいいます。

広告業に該当するのは、A8.netなど広告主にマーケティング戦略を提案しサービスを提供する業者であり、アフィリエイター自身は広告業に該当しません。

Youtuber/ユーチューバー

法定業種を見ると「広告業」が浮かびます。しかしこれもアフィリエーター同様の理由で広告業に該当しません。

ただし「企業案件」と言われる広告主から直接収入を得る取引については、単なる出演のみならず、動画内容について企画立案するところから深く関与するような場合には、広告業による収入と見做されます。

したがってYoutubeからの収入と広告主からの直接収入とを分けて申告することが求められる場合がありえます。

SNSを利用したインフルエンサー

巷ではインフルエンサーマーケティングと言われるように、ぱっと法定業種を見ると「広告業」が浮かびます。

しかし広告業とは、主として依頼人のために、広告に係る企画立案、マーケティング、コンテンツの作成、広告媒体の選択等、総合的なサービスを提供する事業所をいいます。

したがってここでいう広告業に該当する事業者とは、依頼人(広告主)のためにインフルエンサーを活用したプロモーションを企画立案し、実際のマーケティングに移す事業者です。

一般にインフルエンサーは自己の影響力に応じた役務提供の対価を報酬として受取るのであって「広告業」を行っているわけではありません。

なお広告主に対して広告を企画・立案しプロモーション戦略を提案して仕事を受注するような場合には、実質的に広告会社の機能も兼ねているため、「広告業」と見做される場合があります。

HP制作及びSEO

HPの制作については「デザイン業」、SEO対策については「コンサルティング業」として法定業種に該当するものと考えられます。

なおHPの制作においてデザイン等の仕様がクライアント側から細かく指定されている場合やコンテンツ等のライティングが主たる業務である場合には法定業種に該当しません。

個人事業税収入等明細書は何て書けばいいの?

都税事務所や県税事務所からのお便りには個人事業税収入等明細書を記入して返送するように記載がされています。

様式や記載内容については、各事務所によって異なるので詳細は割愛しますがポイントとなるのは以下の事項です。この点を意識して記載するようにしましょう。

① 売上の中で個人事業税に該当する業務はあるか

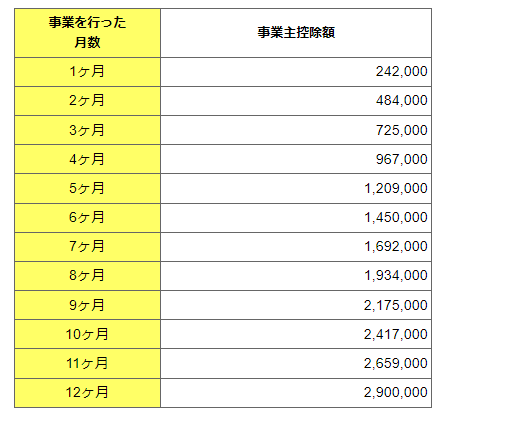

② 個人事業税に該当する業務の売上は290万円以下か

③ ②に該当しない場合、売上から経費を引いた所得は290万円以下か

個人事業税はどうやって納めるの?

個人事業税については、8月に各都税事務所や県税事務所から通知書が届きます。通知書と一緒に納付書が同封されていますのでこれにしたがって支払いを行うことになります。

なおPay-easyを利用することでATMから納税することも可能です。

最後に

ここまで個人事業税について細かく紹介してきました。

中には「お便りや電話もなくいきなり個人事業税の通知書が送られてきた!」なんて方もいるかと思います。

前もって伝える手段はないのか、そうお悩みの方は確定申告の際に工夫をしてください。

具体的には、以下の2つを追記します。

① 確定申告書Bの下に非課税所得の金額を記載します。

② 青色申告決算書の本年中の特殊事情欄に事業内容の詳細を記載する。

都税事務所等は確定申告書の内容をもとに個人事業税の対象になるかならないかの判断を行っています。

書いていないからダメというわけではありませんが、誤解を受けないように丁寧な記載をした方がベターです。

個人事業税診断サポート

弊所では、多数のフリーランスの方の確定申告を請け負っており、中には個人事業税の対象ではないにもかかわらず、納税通知書が一方的に送られてきたというケースが発生しています。

そこで、ご自身が個人事業主の対象業種か判断できない方向けに、個人事業税診断サポートを行っております。

(報酬体系)

・診断料:10,000円(税別)

・都道府県税事務所との交渉:個人事業税減額額×25%(税別)

個人事業税診断サポートをご希望の際には、お問い合わせフォームより、個人事業税診断サポート依頼の旨をご連絡ください。

投稿者プロフィール

- 公認会計士・税理士

-

1987年1月6日 / 千葉県

東京都中央区で会計事務所を現在経営しています。

スタートアップ企業の会計税務顧問のほか、財務デューデリジェンス、株価算定、組織再編、移転価格といったビジネスコンサルティングに従事しています。クロスボーダー三角合併や事業の多角化に伴う純粋持ち株会社化など組織再編を絡めたOnly Oneな提案を得意とします。