NEWS

最新情報

- 会計税務顧問

- 税務調査

一人親方の確定申告。税理士費用や税務調査について。インボイス(請求書)で今後どうなる?

労働者(被雇用者)を使用しないで事業を行う方を「一人親方」と言います。広義の意味ではフリーランスを含みますが、一般には建設業などで労働者を雇用せずに自分自身と家族などだけで事業を行う事業主のことを言うケースが多いです。

一人親方は、会社と雇用関係を結んでいないため、請負契約や委任契約といった契約形態によって独立して業務を行います。

したがって、一人親方は給与所得者ではなく、報酬は事業所得にあたるため、確定申告が必要とされます。本記事では、税務上の観点から一人親方のメリット・デメリット、確定申告を税理士に任せる場合の費用感など紹介します。

Contents

そもそも一人親方はなぜ生まれたのか?

一人親方のメリット(使用者)

一人親方を雇用者ではなく、外注化することで使用者側は税務上以下のメリットがあります。

消費税

一人親方は、個人事業主にあたるので、これにより一人親方へ支払う報酬には消費税が賦課されます。したがって、この消費税分が仕入税額控除の対象となりますので、請求先から預かった消費税と相殺することができます。

例:得意先への請求55万円(税込)、一人親方への支払44万円(税込)の場合

① 仮受消費税=55万円/1.1*10%=5万円

② 仮払消費税=44万円/1.1*10%=4万円

③ 納付する消費税=1万円 ①-②

一方で、給与で支払った場合には、給与の支払いは消費税の対象となる取引ではありませんから、仕入税額控除がありません。

例:得意先への請求55万円(税込)、一人親方への支払44万円(給与)の場合

① 仮受消費税=55万円/1.1*10%=5万円

② 仮払消費税=0万円

③ 納付する消費税=5万円 ①-②

同じ金額を支払っても契約形態が違うことで、消費税の納付額は大きく変わることが分かります。

源泉所得税

源泉所得税については、給与所得者の場合毎月給与から天引きされますが、個人事業主の場合は天引きせずに支払うことが可能です。

受け取る側からすると一時的に手取りが増えるので、給与の前借りのような効果が期待できます。

社会保険

社会保険については、給与所得者の場合労使で負担する必要がありますが、個人事業主の場合は、使用者の法人負担がありません。

また源泉所得税同様に給与の場合は、毎月の給与から天引きする必要がある一方、個人事業主の場合は、天引きせずに支払うことになります。

一人親方のメリット(一人親方)

一人親方側についても、給与で報酬をもらうより、個人事業主としてもらった方が、メリットがあります。

経費計上

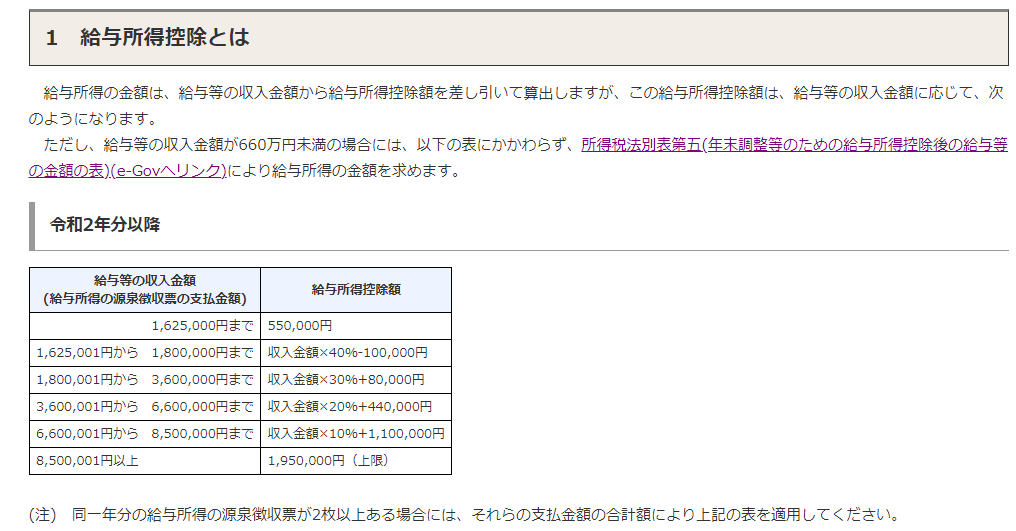

給与所得者の経費は、給与所得控除といってあらかじめ定められた算式で自動で計算されます。

出典:国税庁HP

給与所得が850万円以上の方は、195万円で固定です。それ未満の方についても収入の10%~40%の範囲で段階的に控除できる割合が小さくなっていきます。

一方で、一人親方で個人事業主の場合は、実際に支払った経費を確定申告で計上することになります。

建設業の一人親方については、車で移動するケースがほとんどで、車両について一部減価償却費で経費計上できます。

他にも現場の往復にかかるガソリン代の交通費など実費負担している分を経費に計上することができます。

また職業柄、夜の付き合いも多く、交際費として支出する金額も多いでしょう。

そうなると、給与所得控除よりも実際に経費を集計したほうが、同じ収入でも払う所得税等の税金は少なくなります。

税金対策

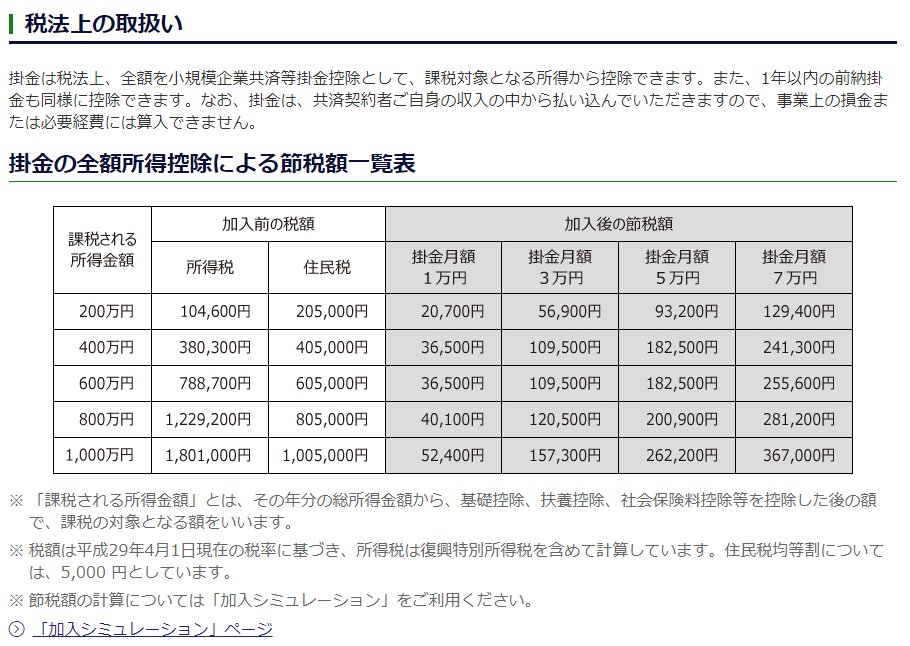

また個人事業主で確定申告する場合には、小規模企業共済を利用することによる所得控除を受けるなど、税金対策が可能になります。

出典:中小企業庁HP

その他、iDeCo(個人型確定拠出年金)の掛金も給与所得者だと23,000千円(月額)のところ、個人事業主だと最大で68,000千円(月額)まで上限を上げることができます。

こういった税金対策を行うことで、所得税等を相当程度圧縮することが可能になります。

一人親方のリスク

ここまで見ていくと、一人親方で外注扱いした方が有利に思われるかもしれませんが、労働者と同じような働き方をさせておきながら、形式上請負や委任といった契約形態で事業を行っていると、偽装請負とみなされるリスクがあります。

偽装請負とみなれた場合には、税務上や労務上非常に厳しい取扱いを受けることになりますので、事業継続が困難な状況にまで陥る重大なリスクがあります。

税務リスク

一人親方が税務調査等で偽装請負と認定された場合には、以下の修正申告が必要となります。

消費税

外注費として計上していた消費税の仕入税額控除が全額認められませんので、消費税の修正申告が必要になります。

過去分を遡って納付するとなると、すぐに資金を用立てることはできません。

源泉所得税

給与扱いになるため、源泉所得税の納付も必要になります。在職者に対しては、給与から過去分を控除するなどできるかもしれませんが、離職者については、源泉所得税分を請求しても支払してくれるとは限りません。

支払をしてもらえなかった場合には、全額使用者(会社)が負担することになります。

労務リスク

一人親方の偽装請負は違法就労として法律上で禁止されており、違反すると罰則を受けるだけでなく、建設業許可が取消になる可能性があります。

また一人親方が労働者として取扱われる場合には、事業者に社会保険料(法定福利費)の支払い義務が生じます。

法定福利費の納付を怠っていた場合には、社会保険料をさかのぼって徴収されるケースもあるため、企業にとっても大きな負担となり得ます。

さらに労働災害が起きた際には、労災の責任や労災保険の加入責任が使用者(会社)に及ぶリスクもあり、こうした場合には、損害賠償請求の対象になります。

コンプライアンスの遵守

使用者(会社)の責任

このように一人親方の問題は、偽装請負として認定されるリスクを孕んでいることにあります。したがって通常のビジネス以上にコンプライアンスの遵守について、使用者(会社)側は注意しなければなりません。

具体的には少なくとも以下の事項は客観的な証拠として残しておきたいところです。

・一人親方が、開業届・青色申告承認申請書を所轄税務署に提出していること

・一人親方が、毎期事業所得で自己の責任において正しく確定申告していること

・一人親方が、雇用と請負・委任との違いを理解していること(コンプライアンス研修による確認など)

例えば、一人親方が、ずーっと確定申告をしていない無申告者であるような場合には、偽装請負としてみなれるリスクは高まり、結果として給与扱いされてしまいます。

仕入税額控除が認められなかったり、源泉所得税の納付漏れを指摘されるような事態になりかねません。

したがって使用者(会社)としては、適正な確定申告を一人親方に促さなければなりません。

今後インボイス制度の導入に伴い、消費税の仕入税額控除の適否は重点調査項目になります。

多数の外注を使うような使用者は真っ先に税務調査の対象として選定されることが予想されます。

令和5年10月から適格請求書(インボイス)を発行する消費税の課税事業者からしか、消費税の仕入税額控除ができなくなってしまいます。

一人親方が消費税の課税事業者になるか、従来通り免税事業者のままでいるために単金で調整するか、選択を迫られます。

一人親方の確定申告状況については、今まで以上に注意しなければなりません。

出典:国税庁HP

一人親方の責任

一人親方の方では、個人事業主としての自覚を持ち、自己の責任で毎期正しく確定申告を行う必要があります。

バレなければいいや!といった甘い考えで無申告でいると、自分にとって重加算税等の不利益が生じるだけではありません。

元請けの会社さんにも上記で記載したとおり、多大な迷惑をおかけすることにもなりかねません。

結果として大規模な偽装請負と認定され、倒産してしまった場合には、ご自身の職を失うことにもなります。

なお最近では、安価な値段で使い勝手の良いクラウド会計ソフトも登場してきていますので、以前と比べて確定申告を行うハードルは高くありません。

関連記事:会計freeeを税理士が解説・レビュー

関連記事:mfクラウド会計を税理士が解説・レビュー

税理士の活用

一人親方について、自分で確定申告できる場合には、特に問題ありませんが、中にはなかなか細かい作業や数字の集計が苦手といった方も多くいらっしゃいます。

個人事業主の場合は、経費を漏れなく計上した上で、小規模企業共済等の節税対策で税金を給与所得者と比べ減らすことが可能です。

したがって、ご自身でできない場合や時間がかかる場合には、税理士の活用も検討してみてください。

報酬相場は、記帳代行の程度(クラウド会計ソフトの利用などで安く済ませることができる場合もあります)や売上などにもよりますが、年間で10万円(税抜)~12万円(税抜)程度で受任する会計事務所が多いようです。

関連記事:税理士にフリーランスは確定申告・記帳代行を丸投げすべき理由。

使用者側(会社)にとっても、偽装請負のリスクを回避する上で、一人親方に確定申告を徹底させたいニーズがあります。

なお弊所ではこうしたニーズを反映して、使用者側(会社)さまと業務提携し、割安な報酬で一人親方の確定申告を多数受任しております。

もしご興味がありましたら、お問い合わせフォームより是非ご相談ください。

投稿者プロフィール

- 公認会計士・税理士

-

1987年1月6日 / 千葉県

東京都中央区で会計事務所を現在経営しています。

スタートアップ企業の会計税務顧問のほか、財務デューデリジェンス、株価算定、組織再編、移転価格といったビジネスコンサルティングに従事しています。クロスボーダー三角合併や事業の多角化に伴う純粋持ち株会社化など組織再編を絡めたOnly Oneな提案を得意とします。